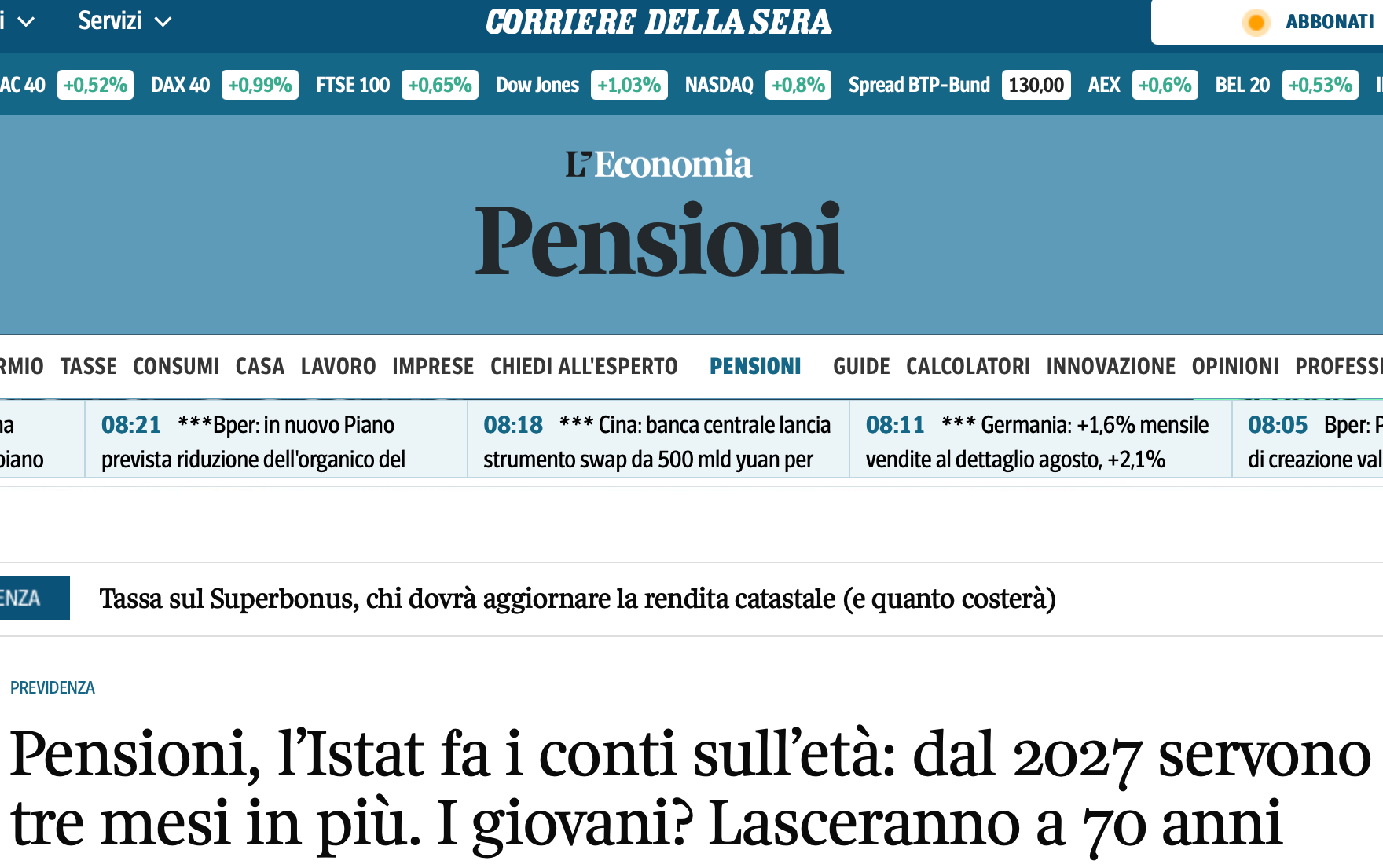

Pensione sempre più lontana, ma gli italiani sono miopi...

In Italia, il tema della #pensione è sempre più fonte di preoccupazione.

La previdenza pubblica sta infatti attraversando un momento di crisi strutturale che rende necessaria una seria riflessione sul futuro pensionistico.

D’altro canto, ci sono ancora tanti “falsi miti” che condizionano il decollo della previdenza complementare.

Tutto questo porta molte persone a chiedersi se le pensioni pubbliche saranno sufficienti a garantire un reddito adeguato dopo la fine della vita lavorativa, ma poche persone ad agire per migliorare le cose.

Il sistema contributivo, oggi prevalente, calcola l'ammontare della pensione sulla base dei contributi effettivamente versati durante la carriera lavorativa. Con carriere sempre più frammentate e flessibili, questa formula penalizza chi non ha una storia contributiva lineare o chi ha subito interruzioni di carriera, rendendo ancora più evidente la necessità di forme di previdenza complementare.

Quale scenario futuro...

Diversi sono i fattori che pesano sul futuro delle pensioni, creando un quadro sempre più incerto:

1. Invecchiamento della popolazione: in Italia, nel 2023, ci sono 16 milioni di pensionati e la spesa per pagare le loro pensioni ammonta a più

di 340 milioni di euro.

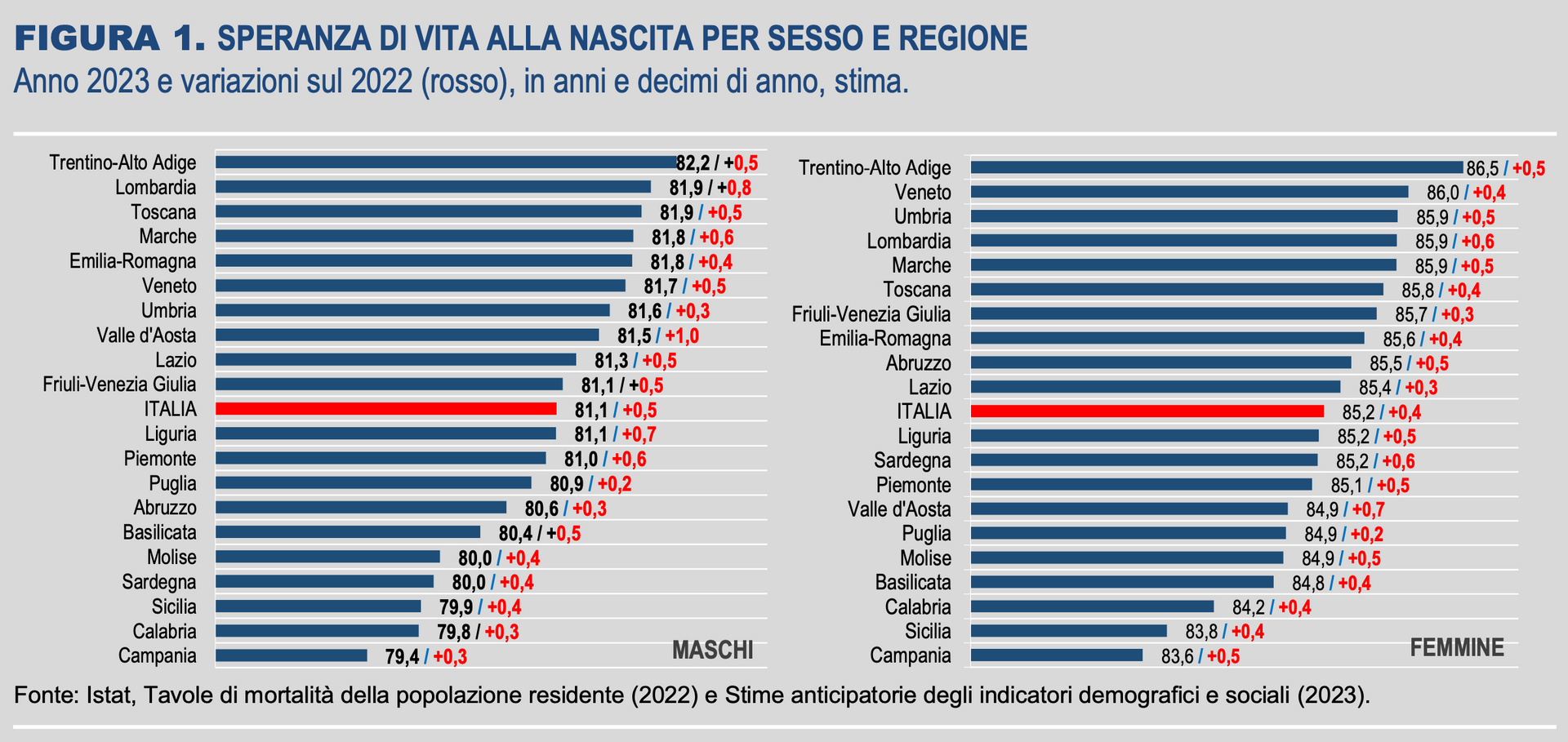

2. Aumento della longevità: viviamo sempre più a lungo e questo richiede che i risparmi previdenziali coprano periodi di pensionamento molto

più estesi rispetto al passato.

3. Mercato del lavoro instabile: la precarietà del lavoro si traduce in carriere meno stabili e contribuzioni disomogenee, limitando, di fatto,

l’accumulo pensionistico.

4. Riduzione delle risorse pubbliche: il debito pubblico elevato ed in continuo aumento costringe lo Stato a contenere la spesa, e le pensioni

rappresentano una delle voci principali. In assenza di interventi correttivi importanti, questo si tradurrà in pensioni pubbliche sempre più basse.

Prosegue l'inverno demografico

Guardando al futuro, quindi, ci si attende uno scenario non proprio roseo.

I nostri politici, (e noi), hanno e avranno un bel da fare. Dovrebbero, innanzitutto, preoccuparsi del continuo calo demografico che ormai batte

record negativi anno dopo anno.

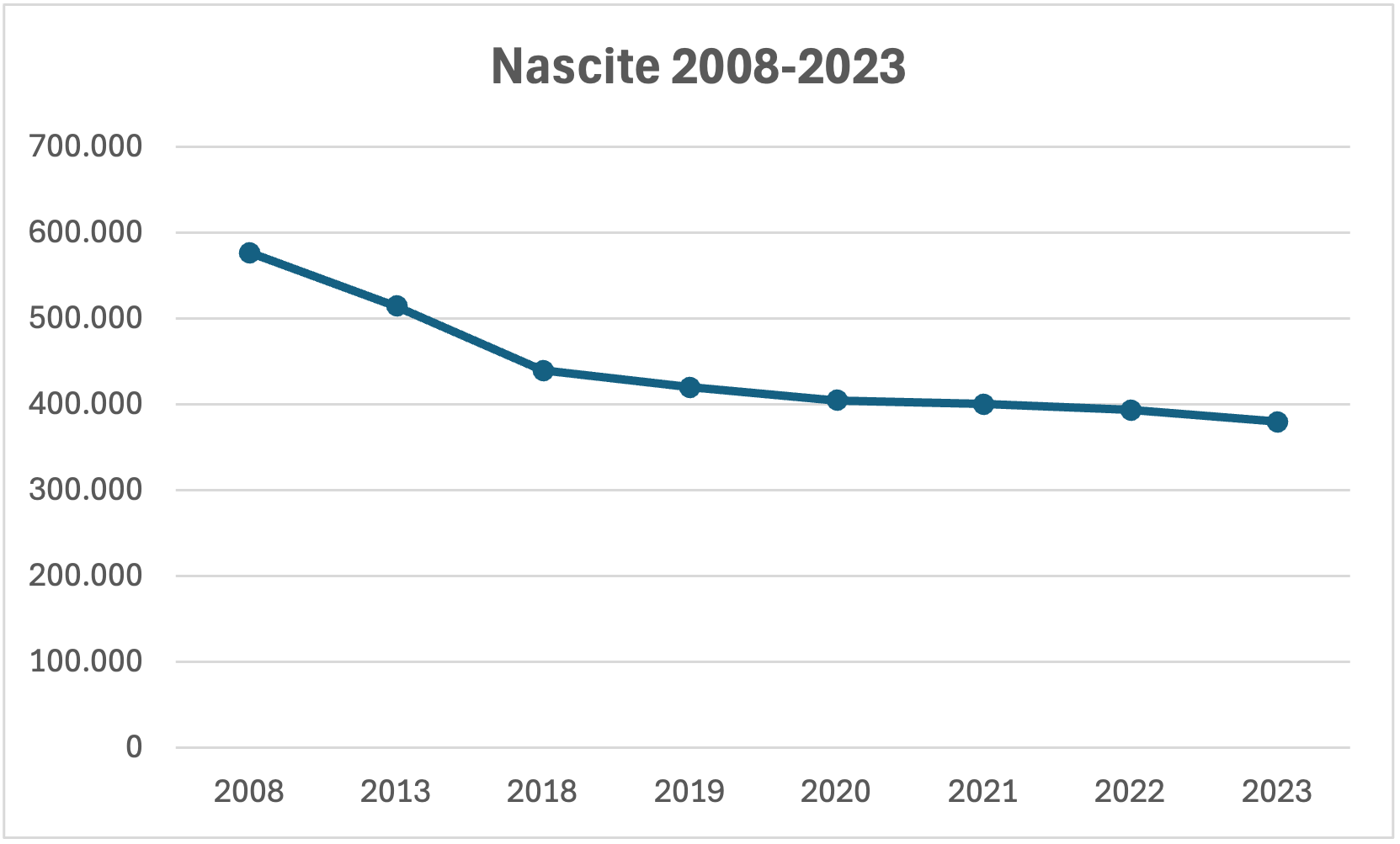

Se guardiamo agli ultimi 10 anni, ci rendiamo conto che siamo passati dai 534mila nati del 2012 ai circa 379mila nati del 2023.

Meno nati, vuol dire meno lavoratori futuri che versano contributi per pagare le pensioni.

In pochi a reggere quella che ormai viene definita la piramide rovesciata delle pensioni.

Ma ci sono anche altri aspetti da considerare. Meno nascite vuol dire:

- assegni pensionistici insufficienti

- sanità pubblica con sempre meno risorse

- futuri nonnini che avranno pochi figli/nipoti che potranno prendersi cura di loro

Quali contromisure adottare per il "buon retiro"

E’ palese che al nostro “buen retiro” dobbiamo pensarci da soli. Tutti siamo coinvolti dalla necessità di integrare la nostra pensione pubblica

con una pensione complementare perché la coperta della pensione pubblica è sempre più corta.

Purtroppo, pochissimi sfruttano la previdenza complementare, che rappresenta una delle pochissime frecce a disposizione per crearsi un

assegno pensionistico adeguato.

Gli ultimi dati ci dicono che:

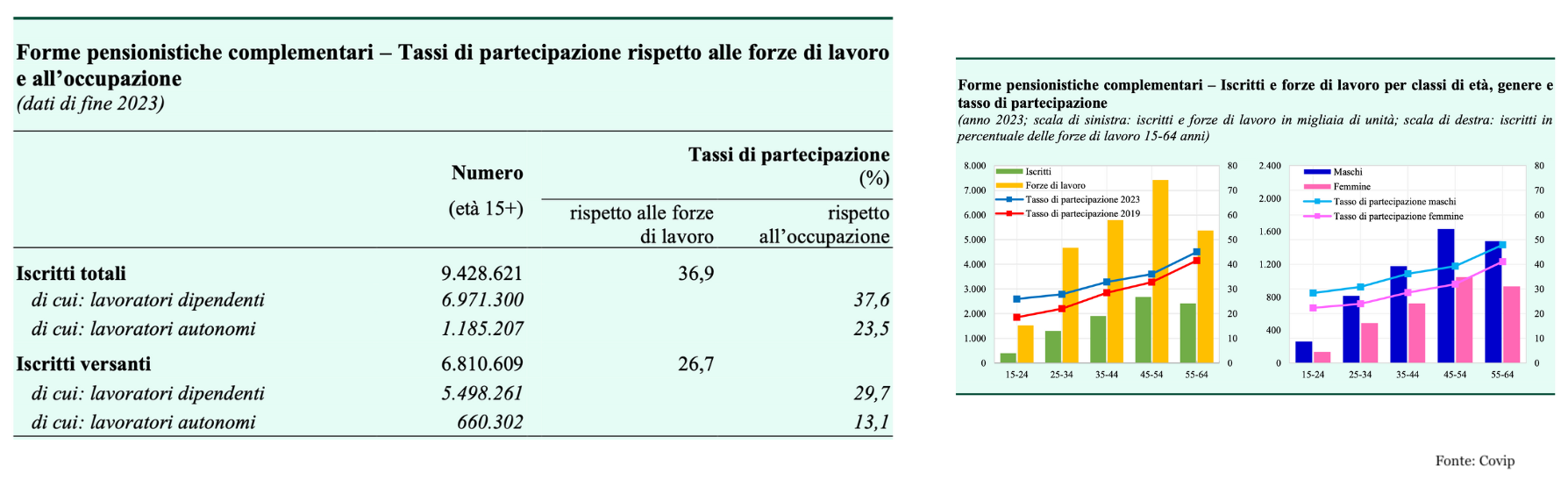

• solo il 36,9% dei lavoratori è iscritto ad un fondo di previdenza complementare

• solo il 26,7% dei lavoratori versa qualcosa

• il contributo medio è pari ad € 2.810 annui

• il 27,6% degli iscritti non versa

• il 15,8% versa meno di 200 € all’anno ed il 24,7% versa tra 500 e 1.500 € all’anno

Come dicevo, a frenare il decollo della previdenza complementare in Italia ci sono sicuramente motivazioni strutturali: salari bassi,

discontinuità lavorativa (e ormai non solo per i giovani), poca percezione del bisogno previdenziale.

Ma dobbiamo sfatare anche alcuni falsi miti quando si parla di previdenza complementare.

Quasi tutti sono errati e/o derivano da scarsa informazione.

Tradotto…. Si possono gestire e superare

Ve ne riporto qualcuno che ho raccolto (dai clienti) in questi anni (e se volete potete suggerirne altri):

✔️la previdenza complementare è troppo complicata da capire

✔️non vale la pena aderire alla previdenza complementare perché i rendimenti sono troppo bassi

✔️sono ancora troppo giovane per pensare alla mia pensione

✔️aderire ad un fondo pensione è una scelta irreversibile

✔️meglio tenere i soldi in tasca. Almeno in caso di necessità non sono bloccati in un fondo pensione

✔️le prestazioni che il fondo pensione mi eroga, hanno una tassazione elevata

Voi cosa ne pensate?

Cosa state facendo per pianificare la vostra pensione?

Se avete piacere, condividetelo nei commenti, via mail, o via messaggio

Leggerò con attenzione le vostre esperienze e suggerimenti

#pensione #previdenzacomplementare #TFR #giovani #progettoeducarsi #educazionefinanziaria

#finanzapersonale #risparmio #fondipensione