La mal-educazione finanziaria...

Siamo un popolo di risparmiatori, ma di risparmio e finanza capiamo ben poco.

Questo è il dato che emerge da diverse indagini condotte negli ultimi anni.

Quando si parla di alfabetizzazione finanziaria l’Italia si colloca agli ultimi posti.

In una recente indagine Consob, viene evidenziato che l’80% degli intervistati ritiene complessa la gestione delle finanze personali .

Le cause sono tante.

- l’incertezza del contesto (24%),

- la crescita dei prezzi di beni alimentari ed energetici (21%)

- il rischio di truffe (17%)

Mancanza di educazione finanziaria..

Oltre a queste cause esterne, gli intervistati “confessano” che alla base della complessità della gestione delle finanze personali c’è la mancanza di educazione finanziaria.

Questo contribuisce, e non poco, a causare errori nelle scelte finanziarie e nella pianificazione.

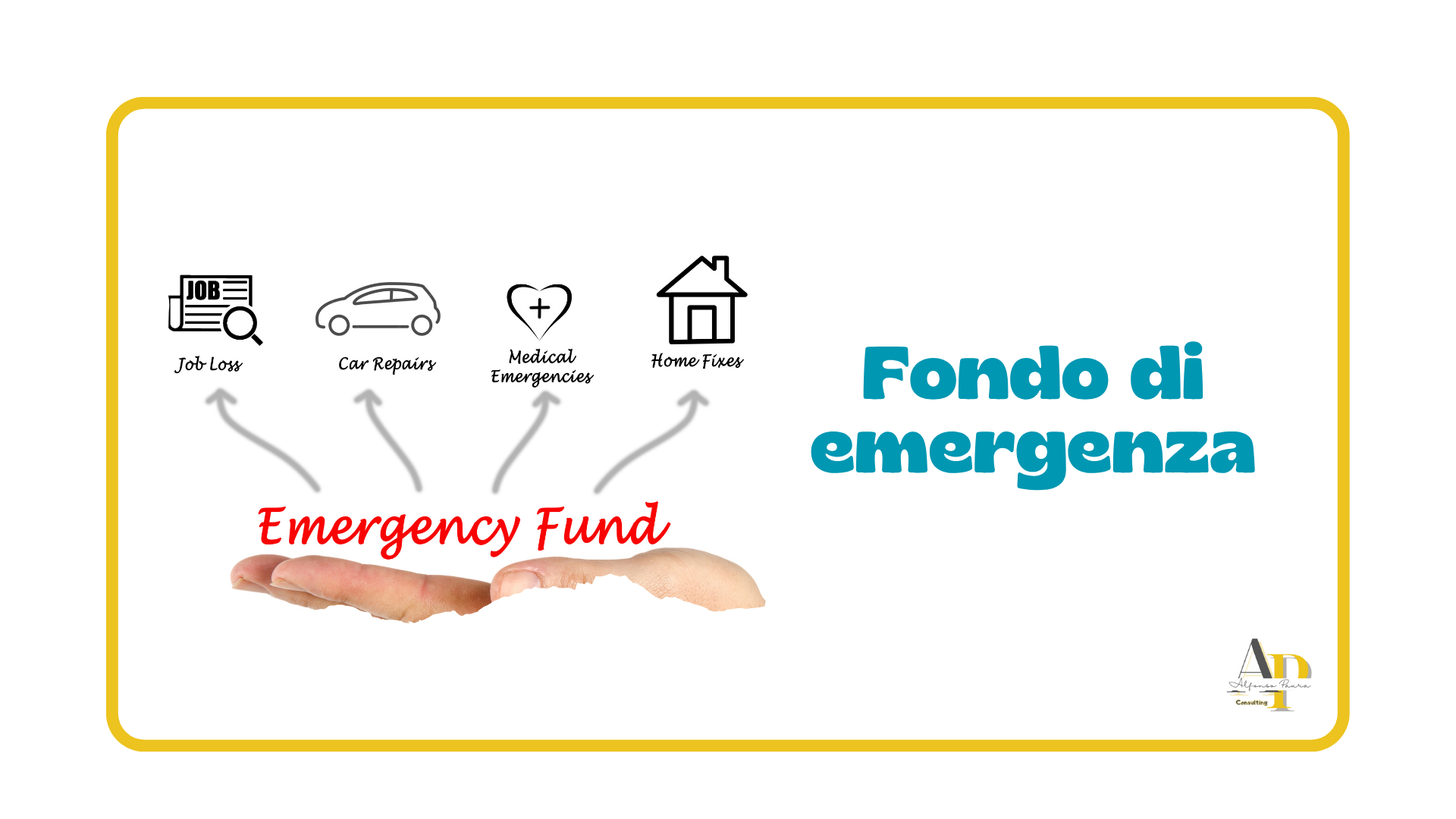

Tanto è vero che è cresciuta a percentuale di famiglie ‘fragili’, ossia coloro che sono in difficoltà nel far fronte a spese fisse e ricorrenti (37%). Rimane invece stabile la quota di coloro che non sono in grado di far fronte ad una spesa imprevista di 1.000 euro (23%).

C’è però una buona notizia.

2 italiani su 3 si dichiarano disponibili ad approfondire il tema della educazione finanziaria.

Negli ultimi tempi si sente parlare sempre più spesso di Educazione finanziaria.

Nel “contenitore” educazione finanziaria, rientrano approcci molto diversi tra di loro. In taluni casi l’educazione finanziaria viene declinata come istruzione, in altri come semplice informazione ed in altri ancora come consulenza.

Comprendere e aver chiari i contenuti e le modalità di erogazione dei 3 approcci, forse aiuterebbe ad evitare fraintendimenti ed errori critici.

Alfabetizzazione e Educazione

Io ritengo che diventare un po' “meno ignoranti finanziari” non è più un’opzione, ma è un atto responsabile verso noi stessi che ci consente di acquisire maggiore consapevolezza sui nostri bisogni evitando errori critici che possono avere un impatto negativo sul nostro benessere presente e futuro.

E per fare ciò, la sola alfabetizzazione finanziaria non è sufficiente.

Personalmente pesno che se anche mi insegnano l’ABC della finanza questo non mi mette al riparo dal rischio di investire in una polizza, in azioni o obbligazioni. Ad esempio, se devo pianificare la mia integrazione pensionistica non mi basta qualcuno che mi spieghi come funziona il sistema, ma mi serve qualcuno che mi aiuti a capire “quale sarà il mio fabbisogno pensionistico”, “quando potrò andare in pensione”, “se l’assegno pubblico mi basterà”…

Il mio obiettivo è quindi quello di dare consapevolezza al Cliente aiutandolo a pianificare correttamente gli interventi necessari per il raggiungimento degli obiettivi personali, familiari e aziendali

Cosa fare per diventare un pò meno "ignoranti finanziari"..

Puoi sicuramente iniziare ad acquisire consapevolezza.

E’ proprio per questo motivo che nasce la nostra “Palestra di educazione finanziaria”.

Un luogo dove potrei allenarti insieme a Professionisti esperti che condivideranno informazioni, strumenti e l’equipaggiamento per gestirti al meglio su queste aree:

- riflettere sul bilancio familiare per capire come gestire meglio i nostri soldi e risparmiare un pò di più (area budgeting),

- capire come fare a rendere sostenibili i debiti (area indebitamento),

- capire come proteggersi dai rischi che possono avere un impatto significativo sul nostro tenore di vita (area protezione),

- capire come pianificare e costruire il nostro futuro da capelli grigi (area previdenza pensionistica),

- capire come raggiungere obiettivi di vita importanti per sé e per i propri cari (area investimento).

E per te cosa è l’Educazione finanziaria? La definiresti:

- informazione

- prevenzione

- istruzione

- consulenza

Fammi sapere cosa ne pensi.

Per maggiori informazioni compila il modulo

Nuovo paragrafo