I millennials si preparano a diventare la generazione più ricca della storia!

Miliardi di euro che passeranno nelle mani della generazione nata tra il 1981 e il 1996, i cosiddetti Millennials.

Allora la domanda nasce spontanea…

Saranno in grado di gestire questi ricchi patrimoni?

Attenzione, non voglio sminuire le capacità delle nuove generazioni, ma ci sono dati oggettivi che mi hanno portato a porre questa domanda.

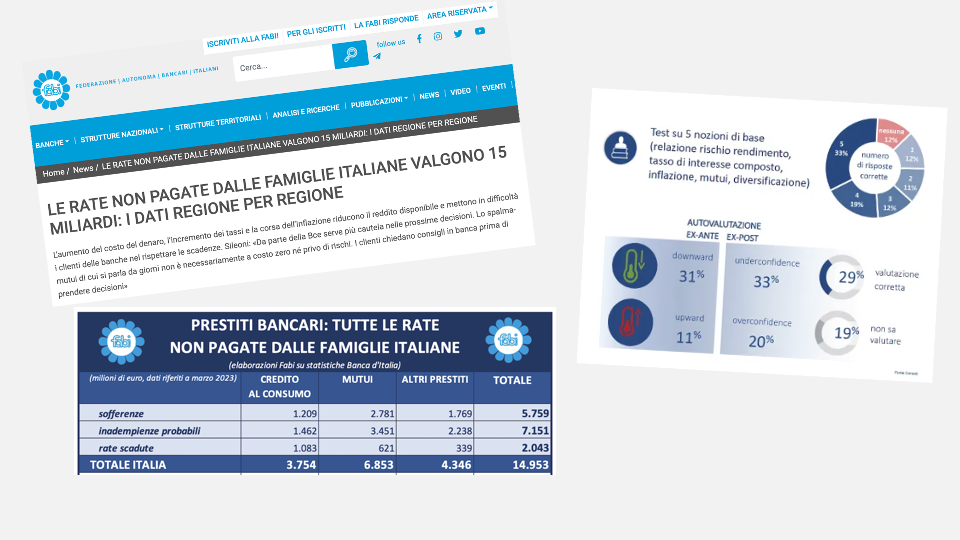

Partiamo dai dati un po' meno positivi:

- in Italia, più di 1,5 milioni di giovani sono #NEET. Cioè sono giovani che non studiano, non lavorano e non si formano

- secondo un rapporto della Banca d'Italia, pubblicato nel 2023, solo il 36% dei giovani italiani dimostra una comprensione soddisfacente dei concetti finanziari di base

- il rapporto Assogestioni-Censis sulle competenze finanziarie delle diverse generazioni, evidenzia che circa il 50% dei cittadini italiani avverte ansia e preoccupazione quando deve occuparsi di risparmio e/o investimenti. Ed i più colpiti sono proprio i giovani compresi nella fascia

18-34 anni

Molti di questi #millennials, quindi, erediteranno patrimoni (centinaia di milioni) che in tanti casi molto probabilmente non saranno in grado di gestire. E, nel caso specifico degli immobili, magari faranno fatica a mantenere. Pensiamo, ad esempio, che in tanti casi questi giovani saranno lontani dal Paese natio e quindi dovranno gestirli a distanza affrontando anche spese di gestione e manutenzione nonostante i bassi livelli di reddito (guadagnano molto meno dei loro genitori e sono maggiormente esposti al rischio disoccupazione).

I giovani e la finanza

Ma c’è anche qualche dato positivo da considerare.

I giovani e la finanza non sono più 2 rette parallele che non si incontreranno mai.

Stando ai dati OCSE sul livello di educazione finanziaria, tanti giovani hanno poche competenze finanziarie ma non gli manca di certo la voglia di formarsi.

Una buona fetta di giovani studenti (72% di universitari e 53% di studenti delle scuole superiori) si definisce molto interessato alla finanza e alla gestione del risparmio.

Livello di cultura finanziaria

E quindi cosa si fa?

Di certo, sarebbe cosa buona e giusta, aiutare questi giovani ad innalzare il loro livello di cultura finanziaria consentendo loro di prendersi

cura al meglio del proprio patrimonio.

O quantomeno proviamo a limitare i danni.

Ovviamente non penso che sia una cosa facile, non credo che esista la bacchetta magica e non sono un fan di reddito di cittadinanza, sussidi, e cose di questo tipo.

Sono convinto, però, che si possono creare le condizioni per mettere i giovani nelle migliori condizioni per giocare al meglio il loro futuro facendo indossare loro la maglia di attaccante evitando così di tenerli in panchina.

E' importante partire dalla scuola (ne ho parlato in questo articolo https://alfonsopaura.it/educazione-finanziaria-a-scuola

L'importante, però, è non trasformare questa cosa in una sorta di scaricabarile.

I ragazzi passano 8 ore a scuola ed il resto lo passano in famiglia

Quindi, facciamo educazione finanziaria ai ragazzi, ma dobbiamo farla anche agli adulti.

L’educazione finanziaria è “l’unica polizza a rendimento garantito” che tutela il nostro, ed il loro, benessere futuro.

Io, da molti anni, ho deciso di aiutare le persone a prendersi cura del futuro.

Ho scelto di farlo seguendo la strada più difficile. Quindi, nessuna promessa da fuffaguru (ti faccio diventare ricco in un mese…, ti faccio ottenere un finanziamento in 24 ore a tassi super mega convenienti…, ecc).

Ma sono certo che ci sarà sempre chi, nonostante gli avvertimenti, opterà per la strada facile, scoprendo poi sulla propria pelle che i pasti gratis non esistono.

A me non piace etichettare le persone come “ignoranti finanziari”.

Mi piace essere utile.

Essere utile significa innanzitutto non generare false aspettative nella persona che mi sta di fronte.

E poi, vuol dire aiutarlo a riflettere sul bilancio familiare per capire come risparmiare un po’ di più, fare attente valutazioni per rendere sostenibili i debiti, capire come proteggersi dai rischi, capire come pianificare il futuro da “capelli grigi”.

Per quanto mi riguarda, questa è l’educazione finanziaria utile.

E tu cosa ne pensi?